社保基数应为实际工资

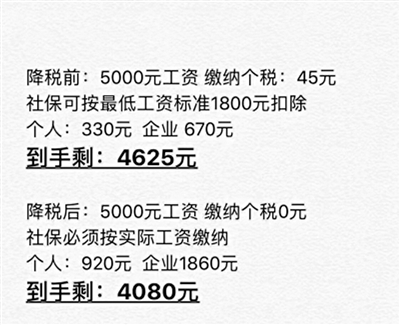

根据微信群里图片的计算,个税起征点提高前,尽管每月需缴纳个税45元,但因社保可按最低工资标准扣除,其中企业支付670元、个人支付330元,据此计算个人实际到手工资为4625元。个税起征点提高到5000元/月,缴纳个税变为0,但因社保必须按照实际工资扣除,企业和个人每月需支付的社保费用分别提高到1860元和920元,据此个人实际到手工资只有4080元。

“这张图里社保费用的计算,讲的是明年起社保费将由税务部门征收,不合规缴纳的企业若改为合规缴纳,社保费确实会增加。”中国政法大学财税法研究中心主任、教授施正文告诉记者。

根据《国税地税征管体制改革方案》要求,从2019年1月1日起,将基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等各项社会保险费交由税务部门统一征收。这就彻底结束了过去有的地方社保费是由税务部门征收、有的地方社保费是由社保部门征收的“分征”局面。

“税务部门统一征收社保费,将有利于将社会保险费基向个人所得税的税基靠拢,解决长期存在的费基不实的问题。”施正文谈到,过去,由于个税和社保由税务和社保两个部门分别征收,单位在向社保部门申报社保缴费基数时,常常会虚报员工的工资总额,以最低工资而非实际工资作为社保缴费基数,这样,公司和员工都可以少缴社保费用。

实际上,不合规的社保低缴早已成为业内公开的秘密。根据《中国企业社保白皮书2017》披露的数据,由于成本过高,2017年基数合规企业比例停滞不前,只达到24.1%,与2016年相比再次下降。

合规缴纳后收入会少吗?

就像微信群里所流传的一样,若合规缴纳社保后,到手的工资会减少么?记者计算后发现,短期看确实如此。由于社保不能低缴了,不光单位不能偷奸耍滑,个人要缴纳的费用自然也要提高,且工资越高差距会越明显。

假设某员工实际月工资为10000元,过去,单位按5000元基数缴纳社保,大概要扣除1110元的“五险一金”。按照提高后的起征点5000元计算,在不考虑教育、养老支出等专项附加扣除的情况下,该员工每月需缴纳个税179元,实际到手工资是8711元。

若在税务部门统一征收后,单位改为按实际工资足额为员工缴纳社保,则该员工将以10000元为基数,每月个人要缴纳的“五险一金”就会提高到2220元。同样的个税计算标准,每月需缴纳个税83.4元,实际到手工资为7696.6元。两相比较,差距为1014.4元。

但从长期看,合规缴纳对职工是一种保障,而被低缴其实是损失。以医疗保险为例,这是医保账户中的“救命钱”,单位和个人的缴纳比例分别为10%和2%+3元。仍然是上面例举中的员工,若单位只按北京市2018年度医疗保险5080元的最低标准缴纳,则每月可划入个人医保账户的金额是612.6元。但如果是按员工实际工资足额缴纳,则每月可划入个人医保账户的金额是1203元,多出590.4元,一年就多出了7084.8元。这笔钱,对职工看病将是大有裨益。

“另外,如果将个税和社保联系起来看,作为专项扣除项目,社保费多缴了,职工个人的个税就能少缴,一增一减,实际并不会像微信群中流传的那么严重。”施正文告诉记者,以合规缴纳社保来推导个税起征点提高后到手工资不增反降,属于一种误读。

(据新华网)

被误读的“纳税图片”